Este post é para quem, assim como eu, sempre quis saber de onde vem o coeficiente $\lambda=0.94$ proposto pelo JP Morgan para estimar a volatilidade via EWMA (Exponential Weighted Moving Average).

Vou mostrar aqui como estimar o $\lambda$ utilizando:

- minimização da soma do erro quadrático $S$

- máxima verosimilhança

Ambas abordagens apresentam resultados semelhantes e vamos observar isso claramente nas funções objetivo utilizadas nos processos de otimização. Conhecendo estas técnicas você poderá estimar o coeficiente para qualquer série e assim ter autonomia sobre os resultados produzidos por você.

Dados utilizados

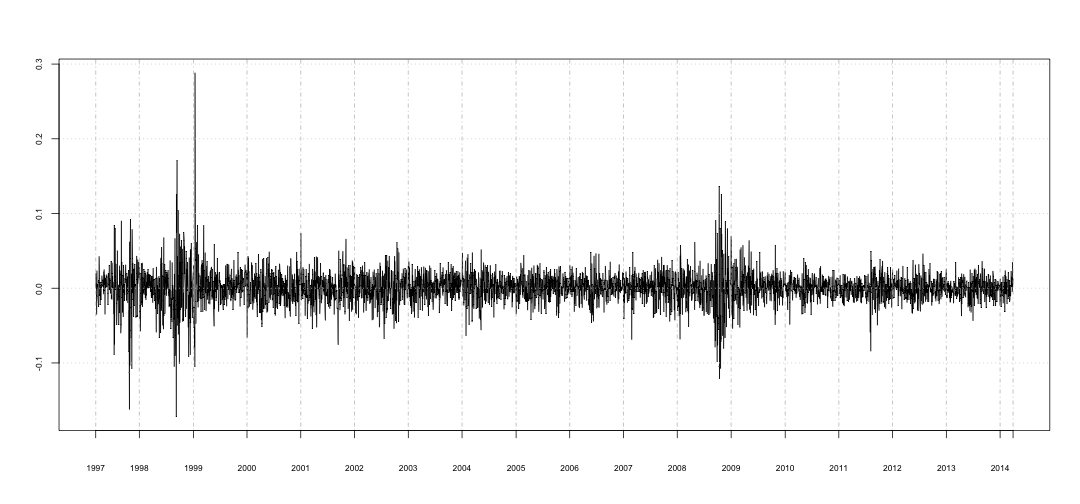

Vou utilizar a série de retornos BOVESPA de março/1997 até março/2014 (retornos contínuos).

bvsp <- read.csv('http://www.quandl.com/api/v1/datasets/YAHOO/INDEX_BVSP.csv?&trim_start=1997-03-12&trim_end=2014-03-31&sort_order=desc', colClasses=c('Date'='Date'))

bvsp.ts <- with(bvsp, as.xts(Close, order.by=as.Date(Date)))

bvsp.r <- diff(log(bvsp.ts))

É interessante observar os clusters de volatilidade, os de 1998 e 2008 são os mais relevantes (e curiosamente ocorreram em 10 anos). Clusters menores podem ser observados em 1997 e 2011.

Introduzindo o EWMA

Uma excelente fonte sobre Alisamento Exponencial é Capítulo 4 do livro do Morettin sobre séries temporais. Também sugiro fortemente a leitura do capítulo sobre volatilidade e correlação do livro do Hull. Aqui eu apenas apresentarei a equação que vou utilizar nas próximas seções para estimar o $\lambda$.

O EWMA é definido como:

$$ \sigma^2_n = \lambda\sigma^2_{n-1} + (1-\lambda)r^2_{n-1} $$

onde $\sigma^2_n$ é a variância estimada e $r^2_n$ é o retorno, ambos referentes ao instante $n$.

Abaixo segue uma implemetação do EWMA utilizando closures:

ewma_builder <- function(rets, init=c('zero', 'first', 'var')) {

.check_init <- function(value) (init == value)[1]

.rets <- na.trim(rets)

.n <- length(.rets)

if (.check_init('zero')) {

.init <- 0

} else if (.check_init('first')) {

.init <- as.numeric(.rets[1]^2)

} else if (.check_init('var')) {

.init <- as.numeric(var(.rets))

} else if (is.numeric(init)) {

.init <- as.numeric(init)

} else {

stop('unknown init: ', init)

}

.r2 <- .rets^2

function(lambda) {

r2 <- (1 - lambda)*.r2

s <- filter(r2, lambda, "recursive", init=.init)[-.n]

x <- as.xts(s, order.by=index(r2)[-1])

names(x) <- 'EWMA'

x

}

}

A função ewma_builder retorna uma closure que calcula o EWMA para a série de retornos fornecida em rets e considerando $\sigma^2_1$ de acordo com init.

init pode assumir 4 valores:

zeroonde $\sigma^2_1 = 0$firstonde $\sigma^2_1 = r^2_1$varonde $\sigma^2_1$ é a variância amostral- um número para ser utilizado diretamente como $\sigma_1^2$

Pontos importantes:

- A função retornada calcula a variância na frequência da série de retornos fornecida, portanto, uma série diária retornará variância diária e para obter a volatilidade anualizada é necessário $\sqrt{252 \cdot}$.

- $\sigma^2_1$ não é retornado pela função que calcula a variância. Entendo que $\sigma^2_1$ é uma suposição que contribui para a convergência das estimativas de volatilidade, portanto, não incluo esse chute na série retornada.

- A função

ewma_builderfoi desenvolvida para receber sériesxtsouzoo.

Abaixo segue o cálculo da volatilidade utilizando $\lambda=0.94$.

compute_ewma <- ewma_builder(bvsp.r, 'first')

x.ewma <- sqrt(compute_ewma(0.94))

Note que considero $\sigma^2_1=r^2_1$.

Estimando via minimização de $S$

$S$ é a soma do erro quadrático, ou seja:

$$ S = \sum^N_{n=1}(s^2_n - \sigma^2_n)^2 $$

é a soma quadrado da diferença entre a variância estimada $\sigma^2_n$ e a variância observada $s^2_n$, para uma amostra de tamanho $N$. O $\lambda$ que nos interessa é aquele que minimiza essa soma.

Aqui temos o primeiro obstáculo:

quem é $s^2$?

Antes de definir a variância observada (o que chega a ser um contrasenso dado que não observamos a variância de fato) vou listar duas alternativas:

- retorno quadrático $r^2_n$: é uma alternativa honesta pois assim estariamos utilizando EWMA para estimar o retorno quadrático 1 passo a frente.

- desvio padrão amostral dos próximos $T$ pontos: uma alternativa mais ambiciosa tentando prever uma janela maior no futuro. Segundo Hull essa foi a abordagem adotada pelo JPMorgan para chegar ao $\lambda=0.94$, eles utilizaram $T=25$.

Nas próximas sessões vou encontrar $\lambda$ em ambas as abordagens.

Utilizando o retorno quadrático

Para encontrar $\lambda$ minimizando $S$ e considerando o retorno quadrático como variância observada

$$ S = \sum^N_{n=1} (r^2_n - \sigma^2_n) $$

precisamos construir a função objetivo que retorne $S$ para uma dado $\lambda$. A função abaixo retorna uma closure que faz isso.

f_obj_builder <- function(rets, init='first') {

.mean <- mean(rets, na.rm=TRUE)

.rets <- rets - .mean

compute_ewma <- ewma_builder(.rets, init)

.r2 <- .rets^2

function(lambda) {

.ewma <- compute_ewma(lambda)

sum(na.omit((.r2 - .ewma)^2))

}

}

Note que tiro diretamente a diferença entre o retorno quadrático e .ewma, pois dado que ambos são séries temporais xts, tenho a garantida de que as operações serão realizadas entre elementos da mesma data.

Para encontrar $\lambda$ basta minimizar a função objetivo.

Vou utilizar a função optimize.

Essa função procura o menor valor em um intervalo dado para uma função com apenas 1 parâmetro.

Como a nossa função objetivo recebe apenas $\lambda$ e sabemos que $0 < \lambda < 1$, optimize resolve o nosso problema.

f_obj <- f_obj_builder(bvsp.r, 'first')

(o <- optimize(f_obj, c(0, 1)))

## $minimum

## [1] 0.9091

##

## $objective

## [1] 0.01267

O valor encontrado foi $\lambda = 0.91$ e não fica muito longe do $0.94$ proposto pelo RiskMetrics.

Uma coisa interessante é olhar o comportamento da função objetivo. Dado que temos a função objetivo e ela tem apenas 1 argumento, fica fácil vê-la em um gráfico:

s <- seq(0.5, 1, length.out=1000)

t <- sapply(s, f_obj)

plot(s, t, type='l', xlim=c(0.5, 1))

abline(h=o$objective, col='red')

Olhando o gráfico observamos que há apenas 1 ponto de mínimo na função e que este está bem próximo a $\lambda = 0.91$.

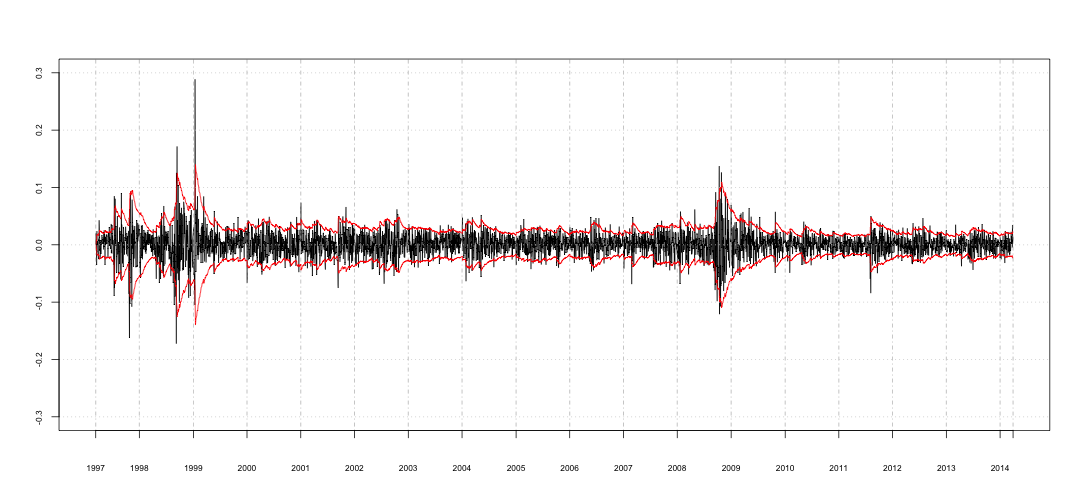

Podemos agora calcular a variância da série e visualizar o resultado.

x.ewma <- compute_ewma(0.91)

Utilizando o desvio padrão futuro

Agora para encontrar $\lambda$ minimizando $S$ e considerando que o desvio padrão dos próximos $T$ pontos, $v_n$, é a variância observada.

$$ S = \sum^N_{n=1} (v_n - \sigma^2_n) $$

precisamos construir a seguinte função objetivo.

f_obj_builder <- function(rets, width, init='first') {

.mean <- mean(rets, na.rm=TRUE)

.rets <- rets - .mean

.var <- rollapply(.rets, var, width=width, align='left')

compute_ewma <- ewma_builder(rets, init)

function(lambda) {

.ewma <- compute_ewma(lambda)

sum(na.omit((.var - .ewma)^2))

}

}

Note que essa função recebe, no parâmetro width, a quantidade de pontos que será utilizada no cálculo da variância amostral.

Vou utilizar 25, seguindo a sugestão descrita no Hull.

f_obj <- f_obj_builder(bvsp.r, 25, 'first')

(o <- optimize(f_obj, c(0, 1)))

## $minimum

## [1] 0.9813

##

## $objective

## [1] 0.001958

Desta vez o valor encontrado foi $\lambda = 0.98$, significativamente diferente de $0.91$.

s <- seq(0.5, 1, length.out=1000)

t <- sapply(s, f_obj)

plot(s, t, type='l', xlim=c(0.5, 1))

abline(h=o$objective, col='red')

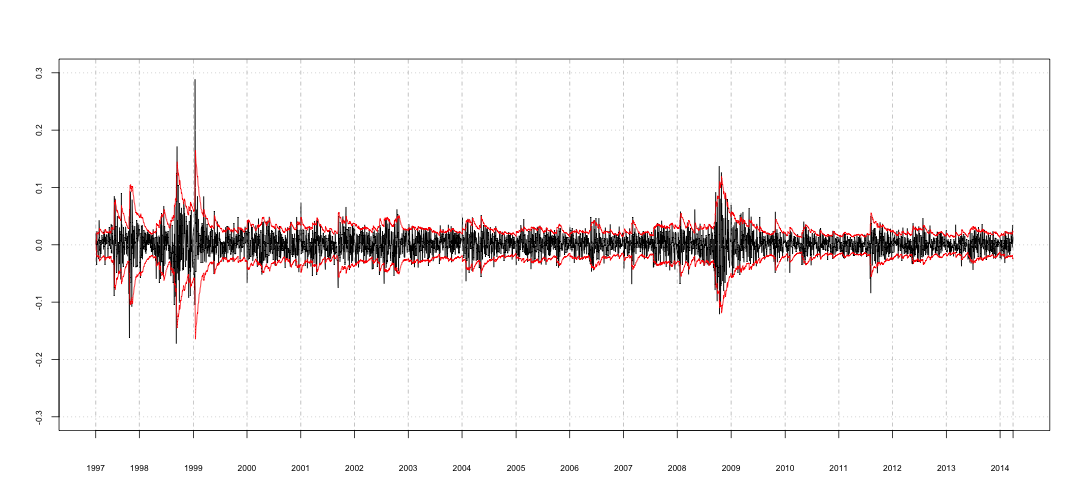

A função objetivo para esta abordagem também apresenta apenas 1 ponto de mínimo, garantindo a coerência do resultado encontrado.

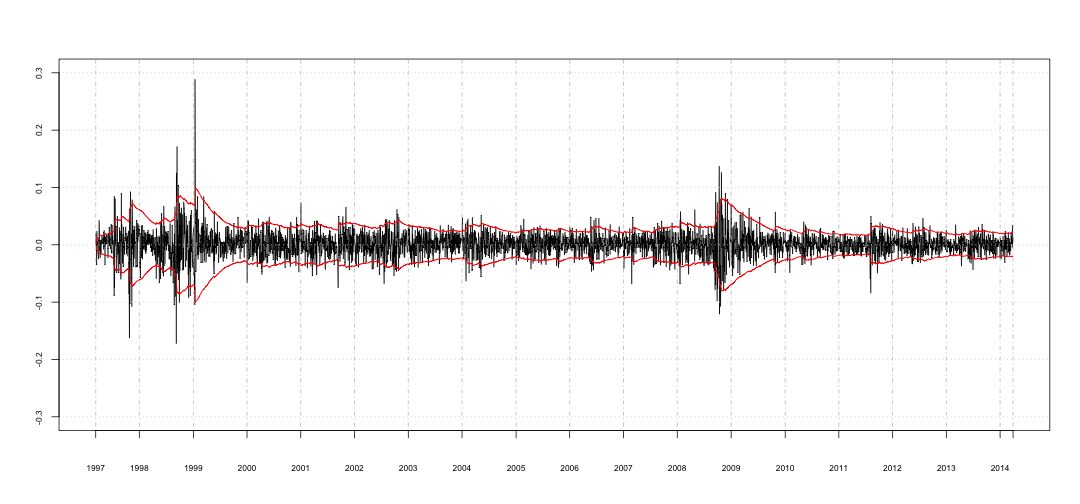

Vamos novamente ver o gráfico dos retornos envolvidos pela volatilidade para ter uma idéia de como se comporta a volatilidade com relação aos retornos observados utilizando-se um $\lambda$ tão alto.

Conclusão

Dada a diferença entre os valores de $\lambda$ é necessária uma reflexão mais profunda sobre o tema. Obviamente a diferença reflete a escolha de $s^2$ e essa deve refletir o objetivo do modelo. Na minha opinião, a primeira abordadem tem como objetivo o forecast da variância de retornos diários, e portanto é mais adequada para o cálculo de VAR diário, por exemplo. Observando a série de retornos identificamos os clusters de volatilidade, que indicam uma mudança de regime da série, o que me leva a supor que o parâmetro $\lambda$ varia ao longo do tempo. Um teste fora da amostra pode ser utilizado para avaliar o período de aderência do modelo encontrado, pois, uma vez que ocorra mudança de regime na série é importante reestimar o parâmetro. O problema aqui torna-se como identificar a mudança de regime.

A segunda abordadem, que apresenta um $\lambda$ alto, na minha opinião, já visa um comportamento mais estacionário. Também pode ser utilizado para calcular o VAR diário, por exemplo, no entanto, poderia ser utilizado para o VAR de janelas maiores como 10 dias, sem perda de generalidade. Acredito que com essa abordagem, a necessidade de reestimar o parâmetro seja menor, dado o efeito da utilização da média na estimação.

Contudo, seria prudente buscar formas quantitativas de comparar as abordagens. Acredito que testes de frequência e testes fora da amostra são boas alternativas.

A estimação via máxima verosimilhança fica para outro post, onde teremos uma técnica que considera premissas relacionadas aos retornos ao invés da variância e assim poderemos ver de qual abordadem ela se aproxima, em termos do $\lambda$ estimado.